在每週一次的「創業 CEO」系列,我們討論一個創業者如何教會自己成為一位偉大的 CEO,因為歷史上最偉大的創業公司,往往都是由這樣的人在領導。

如果訂單與出貨是企業的脈搏,現金流就是企業的血液。脈搏的工作是推動血液運行,當訂單與出貨的頻率越高,現金流動的速度也會越快。血液的工作是帶給器官養分,當現金流量越高,各部門就能得到養分而茁壯,企業也就跟著成長。

因此,除了衝刺訂單、完成出貨,一個好 CEO 也必須花同樣的力氣追蹤現金循環,並且想辦法加以優化。

Cash Cycle

傳統來說,用現金買進原物料,加工成為最終商品,再賣給顧客得到現金的這個週期,稱為一個 Cash Cycle,中文稱為「現金循環」。(如果是流通業則省去中間的加工) 假設全部都是現金交易,且從買進原物料到賣出商品平均需要 30 天的時間,則我們說這家企業的現金循環是每 30 天一次,也就是一年約轉 12 次的意思。

Payment Term

現在假設這家公司的客戶來談判 Payment Term,最後雙方同意月結 60 天,也就是每月結帳,開兩個月後到期的支票,則這家公司從賣出商品到收到現金,平均需要多上 75 天的時間 (月結等於平均加 15 天),則它的現金週期就會從 30 天一口氣變成 105 天一次,一年只能轉 3.5 次。

這時他通常會去跟上游的供應商談判 Payment Term,假設最後也得到月結 60 天的條件,也就是平均來說進料 75 天後才需要付款,則這家公司的現金循環又會回到 30 天一次。

所以你與上下游之間的 Payment Terms 會影響你的 Cash Cycle,在整個價值鏈裡面越強勢的人,Payment Term 就會越好,則 Cash Cycle 也就會越短。

Gross Profit

要了解 Cash Cycle 為什麼越短越好,我們得先解釋一下它與 Gross Profit (毛利) 之間的關係。一般來說,我們用 GP 來表示「原物料買進成本」與「商品售出價格」中間的差異。也就是說,假設我們用 100 元買進原物料,150 元賣出商品,則現金每循環一次,企業就能賺進 50 元的 Gross Profit。

現在假設這家企業的其他狀況維持一致,營運所使用的 Working Capital (營運資金) 是 100 萬,則一年現金循環 3.5 次,產生出來的 GP 是 350 萬,如果一年現金循環 12 次,則產生出來的 GP 就變成了 1,200 萬。也就是說光是優化現金循環,就能夠大大提昇企業的獲利能力。

Optimizing Cash Cycle

實務上的現金循環優化分為兩個方向,第一是優化貨物的週轉率,目的是讓公司在同樣的 Working Capital 基礎上,產生出更多的 Gross Profit。第二則是快收慢付,目的是讓公司在同樣的營業額基礎上,減少 Working Capital 的需求。

Inventory Conversion

要優化貨物的週轉率,第一步得先了解貨物在倉庫待的時間長短,也就是 Days in Inventory (DII)。不同的貨物因為商品力、定價、消費者的購買頻率以及季節性等因素,會有不同的 DII 狀況。這裡的重點是針對 Gross Profit / Days in Inventory 去優化,也就是讓商品每在倉庫待一天,平均能產生最大的毛利值。

首先可以做的是透過調整商品的定價,去改變每次循環所產生的毛利值。在大多數的情況下,GP 與 DII 呈某種正相關,售價於毛利越高,消費者的購買意願就越低,貨物就會在倉庫待得更久,換句話說 DII 也就越大。因此,改變定價可以得到不同的 DII,不斷測試後可以慢慢找到一個最優化的價格區間,讓 GP / DII 得到最高值。

接著還可以改善進貨的時間與數量,甚至用 Consignment 或是 Just-In-Time Inventory 去把 DII 壓到最小。如果因此把 DII 做到趨近於零,則就要改針對 Total Gross Profit 去最大化,也就是透過調整價錢讓 GP * Items Sold Per Day 得到最大值。

所以,雖然大量進貨可以壓低成本,提昇毛利,但如果會因此造成 Days in Inventory 大幅提昇,則對於缺乏現金的新創團隊來說,通常不是很好的策略。

Payable & Receivable Conversion

另一方面,在同樣的營業額基礎之下,優化現金收付條件,可以減少 Working Capital 的需求,對沒有好融資管道的 Startup,也非常重要。

要拉長對供應商的付款的時間,通常需要一定的信任關係,以及進貨量的規模與成長性。所以對於 Startup 來說,集中跟少數幾家供應商長期的合作,通常是比較容易帶來好 Payment Term 的策略。另外,可以善用信用卡這個付款工具,妥善處理的話,甚至可以免費賺到 30 天的付款週期。

要縮短客戶的 Payment Conversion,難度往往比對供應商還高上許多,提昇商品的獨特性、價格競爭力與提供的服務與附加價值,是最基本的思考方向。另一方面,可以針對金流服務商優化 Receivable Conversion,只要毛利能夠支撐,對大多數的新創團隊來說,多犧牲 1-5% 的手續費給金流商,但提前 30-60 天拿到現金,通常都是很好的交易。

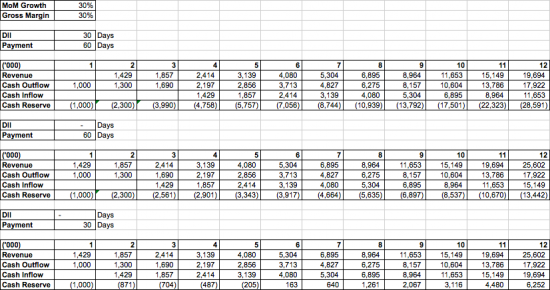

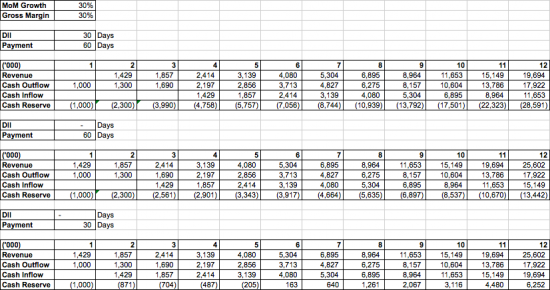

尤其是越快速成長的團隊,現金循環管理就越重要。以下表為例,一個 30% 毛利率與 30% 月成長新創公司,假設第一個月拿 100 萬下去滾,則當 DII 是 30 天而付款與收款之間的差距是 60 天時,營運一年後將的資金需求將會高達 2,589 萬,並且還會隨營業額成長不斷上升。

相對的,如果把 DII 縮短為零天,則一年後現金需求就會大幅降低為 1,344 萬。如果同時再把收付間的差距縮為 30 天,則一年後將會有 625 萬的多餘現金可供運用。

因此,優化現金循環對於融資成本極高的新創團隊,事實上是非常重要的工作,也是創業 CEO 必須要精通的一門功課。

___

AppWorks Accelerator Class #8 已經開始接受申請,歡迎所有創業 CEO 加入

(Photo via dupphotos, CC License)

This entry passed through the Full-Text RSS service — if this is your content and you're reading it on someone else's site, please read the FAQ at fivefilters.org/content-only/faq.php#publishers. Five Filters recommends: